Les plus bas de juin sur les indices sont des supports importants à surveiller.

La plupart des indices sont proches de résistances importantes et proches des retracements de 61.8% (2 /3 de la baisse).

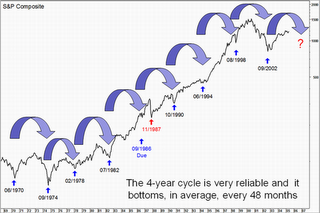

Nous entrons dans une période moins propice surtout en septembre et octobre.

Aux USA, l’indice des transports à déjà cassé son support et si le Dow Jones industrials baisse en-dessous des 10700 il y aura confirmation d’un signal de retournement majeur.(Dow theory).

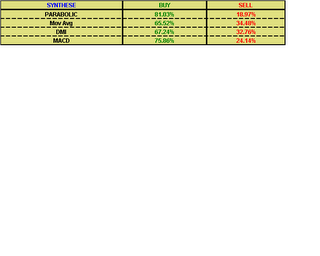

Le rally en cours se déroule avec peu de volumes.

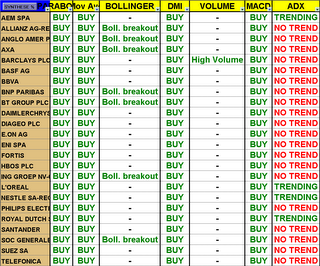

Les secteurs défensifs et les grosses capitalisation surperforment le marché, ce qui est un signe d’aversion au risque.

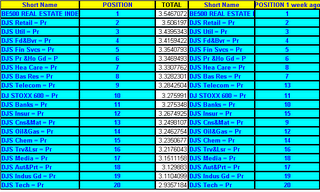

Sur les 18 secteurs Stoxx seulement 3 ont atteint des nouveaux plus hauts sur l'année, il s'agit des secteurs food&beverage, Health Care et Retail.

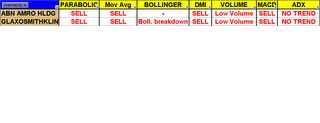

Le secteur technologique est fortement survendu et pourrait rebondir à court terme.

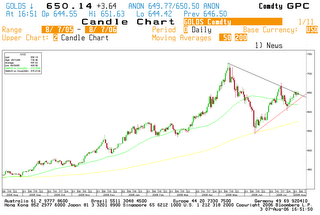

Le prix du baril pourrait bientôt atteindre les 80$.

L'indicateur ADX est très faible (13.6 sur le SP500 et 13.06 sur le DJ Euro Stoxx 50), indiquant un marché sans tendance à court terme.

Statistiques : 58% des valeurs du Stoxx 600 se traitent au-dessus de leur moyenne à 200 jours, 71% au-dessus de celle à 50 et 68% au-dessus de la moyenne à 20 jours.

Le sentiment de marché n’est pas assez négatif pour que la hausse du marché puisse être durable.

Au niveau des taux longs il faut surveiller de près les niveaux de support de 4.9% aux USA et de 3.9% en Allemagne car si les actions reculent il pourrait y avoir un "flight to quality" sur les obligations comme au mois de juin.