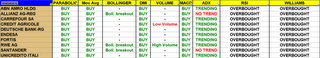

Le module scoring

Ce module est basé sur les moyennes mobiles ce qui permet de voir la tendance.

20 jours pour le court terme, 50 jours pour le moyen terme, 100 jour pour le long terme et 200 jours pour le très long terme.

Va de zéro à 10 points, la couleur verte étant synonyme de hausse du scoring, le rouge étant synonyme de baisse et le bleu inchangé par rapport au dernier scoring.

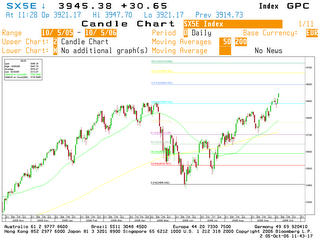

Indices larges

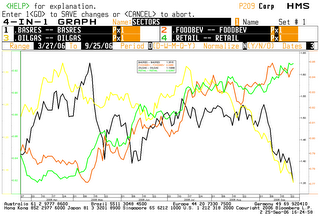

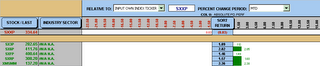

Le module de ranking ou de force relative

Pour pouvoir utiliser un classement (ranking) de nos valeurs (actions, indices, sicavs..), nous avons besoin d’un indicateur qui « normalise ».

Cet indicateur est le Rate of Change (ROC). Pour calculer un ROC, on divise simplement le prix de clôture actuel par un prix de clôture passé.

Trois ROC différents sont utilisés : 1, 3 et 6 mois, car un seul ROC pourrait donner trop de faux signaux (trop forte hausse ou baisse à court terme). C’est pourquoi la somme de 3 ROC sur différentes périodes permet de « lisser » le résultat.

Ce résultat final permet donc de comparer n’importe quelles actions (indices) entre elles. A côté de chaque valeur nous avons un chiffre qui nous donne son classement actuel. Ce classement est le plus important, il donne une photo instantanée de la santé technique de l’action.

Cependant, le tout n’est pas de connaître la tendance globale d’une action, il faut également connaître l’évolution de son sens .

C’est pourquoi, une autre colonne nous permet également de savoir combien de places la valeur a gagnées ou perdues pendant une période donnée.

Ceci est très utile pour savoir si la valeur perd ou gagne de la force relative et nous permet rapidement de visualiser les rotations sectorielles.

Le classement et le sens doivent s’analyser en même temps !

secteurs Stoxx

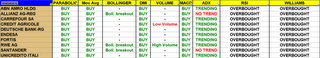

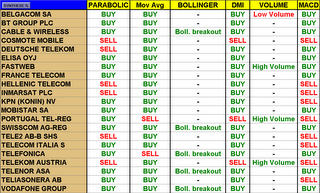

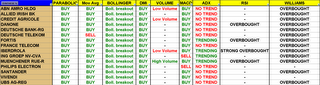

Le module de signaux

Ce module vous donne des signaux techniques d’achat et de vente sur toute une série de valeurs.

Ceci est donc un instrument de timing qui vous permet rapidement de distinguer les valeurs à sélectionner sur base des indicateurs de tendance (trending indicators), sur base des oscillateurs (trading indicators) ou encore sur le comportement de la volatilité (bandes de bollinger) ou des volumes.

Continuation de tendance : tous les indicateurs sont positifs.

Breakout : cassure au-dessus des bandes de bollinger

Valeurs surachetées

Continuation de tendance : tous les indicateurs sont négatifs.

TD Combo&TD Sequential

Ces signaux indiquent quand la tendance risque de se retourner avant que le marché forme un creux ou un pic.

En mensuel à la vente : Iberdrola et San Paolo Emi.